公司于1998年创立,从零部件机加工业务起家,二十多年间发展成为全球十大高精密度、高复杂度及性能关键的铸件和机加工零部件制造商之一。过去7年曾三次申请港股上市,但多次暂缓延期。按2018年收益排名,公司是全球第七大独立熔模铸造制造商,中国最大的熔模铸造制造商,同时是汽车、航空及液压市场的全球第四大精密加工公司。

公司在世界各地拥有15个工厂,3个销售办事处,在中国、北美、卢森堡和土耳其拥有仓储能力,业务包括:熔模铸造、精密机加工、砂型铸造及表面处理,可覆盖从模具设计到精加工的一站式精密零部件生产流程,其中熔模铸造及精密机加工为公司的核心业务。

就区域和下游终端市场而言,按收益划分,公司产品主要销往三大市场:美国、欧洲及中国,占比分别达到41.1%、34.6%及22.0%。公司增长来源于下游终端市场需求的增长,下业主要聚焦于汽车、航空及液压市场,按收益乘用车、商用车、大马力发动机、液压设备及航空市场占比分别达35%、16.3%、8.8%、6.6%及5.7%。

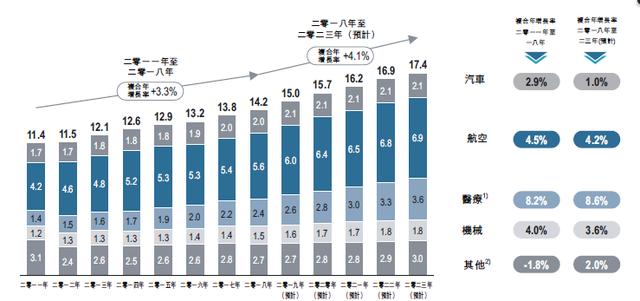

罗兰贝格报告预计,全球熔模铸造市场规模将由2018年的142亿美元增至2023年的174亿美元,复合年增长率为4.1%,其中医疗增速最快,而航空领域收入占比最高。从区域看,以中国为主的亚洲市场凸显成长机遇,刺激因素包括汽车领域消费升级及新能源替代,中国商飞国产化、空客波音等全球飞机巨头部分生产转移,医疗需求的整体增长。

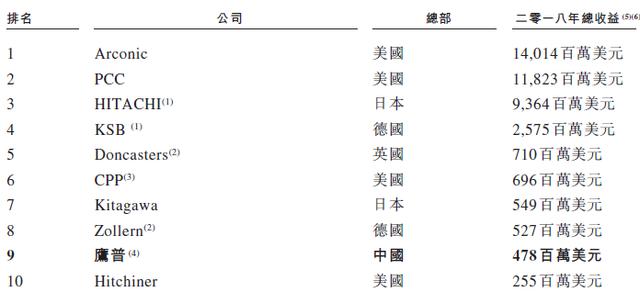

高端制造业不仅依赖重资本及较高技术规模的投入,稳定运营也是夺取市场的基本条件。最主要的熔模铸造市场,按2018年收益排列,全球市场公司排名第七,为国内唯一一家十强企业。其次,第二大业务精密机加工公司排名第四。砂型铸造及表面处理市场则公司分别排名第五及第三。

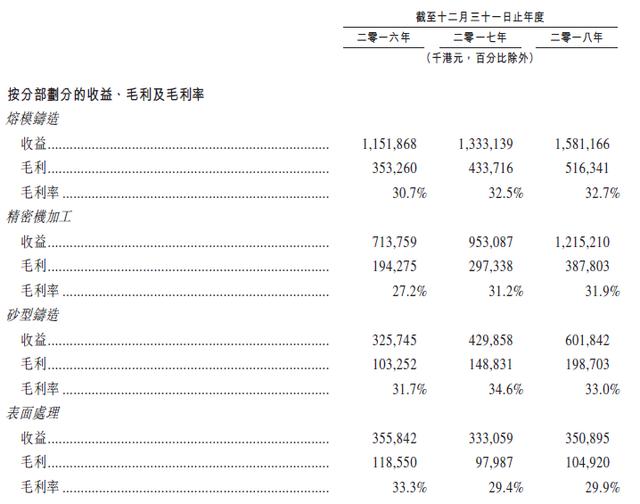

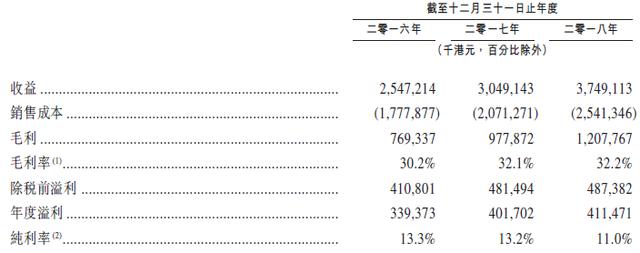

2016年至2018年,公司业绩稳定增长,收益分别为25.47亿港元、30.49亿港元及37.49亿港元,主要来源于市场对公司产品需求的提升。毛利率从16年的30.2%稳定提至32.2%,年度溢利从3.39亿港元对应增至4.11亿。

从成本角度,销售成本中原材料及员工成本占绝大部分,前三年原材料成本占比分别达31.6%、35.3%及36.6%,波动受全球原材料价格变动的影响;员工成本占比分别达30.7%、28.4%及27.1%,中国劳工成本提升带来负面影响,但公司通过提升自动化水平来平衡影响。

作为制造业公司,公司盈利水平也取决于规模经济,应对订单增长有必要扩充产能并提升产能利用率,过去三年产能持续提升,核心熔模铸造业务产能利用率从16年的近75%提至近84%,此次IPO募集资金将用于产能的扩张。

关于优势,公司全球化布局,在各行业积累了多个全球知名客户,包括本特勒、博世、卡特彼勒等行业龙头,业务覆盖从模具设计到精加工的一站式精密零部件生产流程, 子业务规模全球排名靠前。

风险点方面,公司对主要客户的依赖性较强,过去3年来自五大客户的销售收入占总收入的比重分别为34.6%、40.4%及44.0%,逐步提升。单一最大客户的销售收入占比也分别高达12.4%、15.1%及13.8%。就区域及宏观经济而言,美国为公司第一大市场,对总收入贡献占比高达42%,当前中美贸易冲突带来的关税变动对公司业绩影响较大。返回搜狐,查看更多

电 话:0317-8032223

传 真:0317-8038223

手 机:13833727290

邮 箱:hobbmwww.lianherenli.com

地 址:河北省泊头市交河镇西38国道路北